Цены на золото Золото является важнейшим элементом мировой финансовой системы,

поскольку данный металл не подвержен коррозии, имеет много сфер

технического применения, а запасы его невелики. Золото практически не

терялось в процессе исторических катаклизмов, а лишь накапливалось и

переплавлялось. В настоящее время мировые банковские резервы золота оцениваются в 32 тыс. тонн (если сплавить все это золото воедино, получится куб со стороной всего лишь 12 м). Золото является важнейшим элементом мировой финансовой системы,

поскольку данный металл не подвержен коррозии, имеет много сфер

технического применения, а запасы его невелики. Золото практически не

терялось в процессе исторических катаклизмов, а лишь накапливалось и

переплавлялось. В настоящее время мировые банковские резервы золота оцениваются в 32 тыс. тонн (если сплавить все это золото воедино, получится куб со стороной всего лишь 12 м).

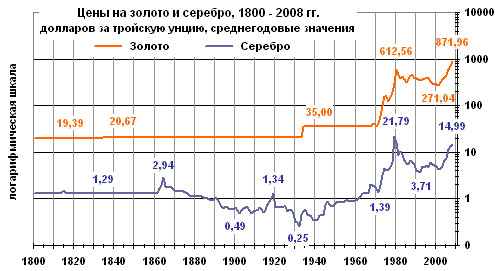

Золото издавна использовалось многими народами в качестве денег. Золотые монеты — самый хорошо сохраняющийся памятник старины. Однако как монопольный денежный товар оно утвердилось только к XIX веку. Вплоть до Первой мировой войны все мировые валюты были основаны на золотом стандарте (период 1870—1914

называют «золотым веком»). Бумажные купюры в это время выполняли роль

удостоверений о наличии золота. Они свободно обменивались на золото. В 1792 в США было установлено, что 1 унция золота будет стоить 19,3 $. В 1834 году за унцию давали уже 20,67 $, поскольку США не имели достаточного золотого запаса, чтобы обеспечить весь объём выпущенных денег, и курс валюты приходилось снижать. После Первой мировой войны девальвация продолжалась. В 1934 году

за 1 унцию золота давали 35 $. Несмотря на экономический кризис, США

пытались сохранить фиксированную привязку доллара к золоту, ради этого

поднималась учётная ставка, но это не помогло. Однако в связи с последовавшими войнами золото из Старого Света стало перемещаться в Новый, что восстановило на время привязку доллара к золоту. В 1944 было принято Бреттон-Вудское соглашение. Был введен золотодевизный стандарт, основанный на золоте и двух валютах — долларе США и фунте стерлингов

Великобритании, что положило конец монополии золотого стандарта.

Согласно новым правилам, доллар становился единственной валютой,

напрямую привязанной к золоту. Казначейство США обязывалось обменивать

доллары на золото иностранным правительственным учреждениям и

центральным банкам в соотношении 35 $ за тройскую унцию. Фактически золото превратилось из основной в резервную валюту. В конце 1960-х годов высокая инфляция

в США вновь сделала невозможным сохранение золотой привязки на прежнем

уровне, ситуацию осложнял и внешнеторговый дефицит США. Рыночная цена

золота стала ощутимо превышать официально установленную. В 1971 содержание золота в долларе было снижено до 38 $ за унцию, а в 1973 — до 42,22 $ за унцию. В 1971 президент США Ричард Никсон отменил привязку доллара к золоту, хотя официально этот шаг был подтвержден лишь в 1976,

когда была создана так называемая ямайская валютная система плавающих

курсов. Это означало, что доллар больше не был обеспечен ничем, кроме

долговых обязательств США. После этого золото превратилось в особый инвестиционный товар.

Инвесторы на протяжении многих лет доверяли исключительно золоту. К

концу 1974 цены на золото подскочили до 195 $ за унцию, а к 1978 — до 200 $ за унцию. К началу 1980 года

цена на золото достигло рекордной отметки — 850 $ за унцию (свыше 2000

в ценах 2008 года), после чего она начала постепенно падать. В конце 1987 года она составляла около 500 $ за унцию. Самое быстрое падение произошло в 1996—1999, другие говорят о глобальном заговоре крупнейших стран во главе с США.

гг., когда цена на золото снизилась с 420 до 260 $ за унцию. Среди

аналитиков нет единого мнения по поводу причин столь быстрого снижения

цены на золото: одни объясняют это объективными экономическими факторами Как бы то ни было, падение прекратилось и снова начался рост цены на

золото в связи с соглашением ведущих центральных банков об ограничении

продаж золота в 1999 году. К концу 2006 года

цена на унцию золота достигла 620 $, а к концу 2007 года уже около 800

$. В начале 2008 года цена золота превысила рубеж в 1000 долларов за

унцию. Тем не менее, в сравнимых ценах золото не дошло до пика 80х —

выше 2000$.

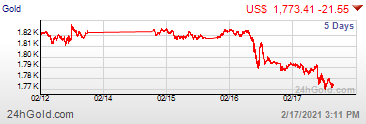

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

Данные о цене золота,

серебра, платины и палладия в Нью-Йорке в реальном

времени в рабочий день.

Время в Нью-Йорке, с

Москвой разница 8 часов и цена золота за 5

дней.

Золото для инвестиций выступает в нескольких формах —

золотые слитки, золотые монеты, золотой песок. Инвестиционные монеты

являются лучшим средством для инвестиций в РФ: покупатель не платит

НДС. Тем не менее, цена за 1 грамм золота в монетах в России превышает

цену 1 грамма в слитках даже с учетом НДС и процентов на спред

последнего (например, в Сбербанке РФ). В отличие от аукционов E-bay,

где стоимость чётко коррелирует с мировой ценой. Золото в монетах

чеканки Uncirculated (название чеканки для инвестиционных монет) может

стоить на 20-30 % дороже золота в слитках 50 или 100 граммовых, даже с

учетом того, что за золото в слитке платится 18 % НДС и проценты так

называемого «спреда» банку (около 2 % на покупку золота банком и 2 % на

его продажу Вам, то есть в сумме около 4 % помимо НДС). Кроме того, динамика цен на золото является важнейшим экономическим

индикатором, позволяя оценить склонность инвесторов к риску. Зачастую

можно наблюдать, что цена на золото и фондовые индексы движутся в

противофазе, так как в периоды неустойчивой экономической ситуации

инвесторы предпочитают консервативные активы, защищенные от полного

обесценивания. И наоборот, когда ожидания роста экономики становятся

оптимистичнее, аппетиты к повышенной доходности растут, заставляя

котировки желтого металла снижаться. http://ru.wikipedia.org/wiki/%D0%90%D1%83%D1%80%D1%83%D0%BC

На что обращать внимание, покупая золотые украшенияПокупая кольцо с бриллиантом

или даже просто тоненький золотой браслет, не стоит терять

бдительность. Тем более если вы вдруг решили купить это сокровище не в

специализированном салоне, а в месте, скажем так, сомнительном... Как

правильно выбрать ювелирное украшение? Оказывается, главное - усвоить

несколько уроков. Что и сделал корреспондент "Известий" Евгений

Стрельцов. Российская особенность На

Западе рынок золота делится на несколько уровней. Есть известные марки

- дорогие и престижные, а есть семейные магазины, в которых из

поколения в поколение частные ювелиры делают свои, ни на что не похожие

изделия. В России все по-другому. Частных

семейных ювелирных фирм у нас попросту нет - обрабатывать золото могут

только крупные компании. Дорогие западные ювелирные марки в России

хорошо представлены, но они доступны лишь 5-7% населения. Немного у нас

и магазинов, предлагающих качественный, но доступный по цене товар.

Зато у нас есть специфическое направление ювелирного рынка - базар.

Здесь продают контрабанду, в основном из Турции, Китая, ОАЭ. Везут

чемоданами. Это может быть латунь, серебро, а может быть и золото. Надо

еще иметь в виду: только у нас изделия из золота с бриллиантами

продаются с бирками, где можно просто стереть и написать карандашом

другой вес и цену. Стоит ли напоминать, что не стоит покупать такие

изделия даже с бирками, скажем, в подземном переходе?! Если

бриллианты и золото выпущены крупными российскими компаниями, то вас

скорее всего не обманут, рассказал гендиректор Московского ювелирного

завода Денис Адамский . Если же вы покупаете изделие в ООО "Рога и

копыта", то скорее всего золото будет из Китая, а камень - из Гонконга,

куда свозят на биржу драгоценные камни со всей Азии. Они могут быть

снабжены сертификатом, но подлинности это не гарантирует. Без камней Цепочка,

браслет или обручальное колечко - все это должно в первую очередь

просто нравиться. Если душа лежит, то это уже само по себе хороший

критерий качества. Но есть признаки и менее субъективные. Надо

проверить каратность (по-русски это называется проба). Это можно

сделать двумя способами, поскольку на каждом ювелирном изделии,

согласно законодательству, стоят две печати. Первая

- это специальная печать производителя, ее называют "именник". В

хороших ювелирных магазинах есть справочники таких печатей. Посмотрите

на нее при помощи лупы - соответствует ли печать производителю,

указанному в бирке от изделия. Выяснив производителя, можно проверить в

интернете историю предприятия. Вторая печать

ставится российской пробирной палатой, которая проверяет каждое

ювелирное изделие на содержание золота и подтверждает его. Она должна

быть четкой и ясной. "Цветники" Так

ювелиры называют изделия с цветными камнями - рубинами, топазами,

аквамаринами и т.д. К золоту в таких изделиях требования такие же, как

и в изделиях без камней. Но кроме того, в документах должны быть

указаны характеристики камня, название, вес, чистота, шлифовка. В

самом крайнем случае в чеке или сертификате должно быть указано

название камня и вес. Недобросовестные продавцы очень часто используют

внешнюю схожесть камней. Например, недорогой цитрин похож на золотистый

топаз... Бриллианты "Лучшие

друзья девушек" - самые дорогие камни, которые часто стоят больше, чем

их золотая оправа. У бриллианта четыре главных параметра: вес, чистота,

цвет и качество огранки. К каждому изделию должен прилагаться

сертификат пробирной палаты России или международных организаций,

например Американского геммологического института - GIA. Однако

надо быть уверенным, что сертификат именно от этого камня, а не от

другого, с лучшими характеристиками, но таким же весом. Бриллианты

самой лучшей огранки - excellent. Здесь параметры чистоты и цвета

обычно высокие. Именно такие камни считаются "инвестиционными" - камень

размером в 5 карат может стоить полмиллиона долларов. А на самом деле

это всего лишь горошина, которую можно положить в карман и улететь на

другой континент. Другое дело "потребительские"

бриллианты. Третий класс чистоты, третий класс цвета. Западные и

российские параметры немного отличаются. На Западе принято буквенное

обозначение цвета и чистоты. В России - числовое. Если по западным

стандартам цвета самая высшая категория D, то в России это 1. Чем

больше номер - тем хуже качество и цвет.

Евгений Стрельцов http://finiz.ru/consumer/article1243409 Читайте также:

Как сохранить ценности во время летних отпусков Большая часть ювелирной продукции в России - подделки Когда акции падают, бриллианты растут  С незапамятных времен частные лица приобретают золото с

целью сохранения стоимости. Это явление принято называть тезаврацией,

что в переводе с греческого означает "запас", "сокровище". В

чистом виде тезаврация не приносит доходов в виде дивидендов, наоборот

- за хранение драгоценного металла надо платить банку деньги. Тем не

менее эта функция золота все шире входит в жизнь, завоевывая население

одной страны за другой. Причина в том, что "бумажные" ценности

подвержены инфляционному обесцениванию, золото - нет. Его химическая

стойкость дополняется экономической надежностью. Характерный тип

тезавратора - человек среднего и выше сред него достатка. Он

приобретает золото и хранит до крайнего случая - бедствия или

дорогостоящей покупки. В его сейфе долгие годы накапливаются монета и

легковесные слитки. Совсем другие функции выполняет золото в руках инверторов . Они

приобретают золота для увеличения стоимости. Этот бизнес развился после

1968 года, когда цены свободного рынка на драгоценный металл оторвались

от устойчивой официальной цены и устремились вверх. Среди крупных

тезовраторов диктаторы и крестные отцы мафии, шейхи и биржевые дельцы,

кинозвезды и звезды спорта, нефтяные магнаты. Эта категория признает

только стандартные валютные слитки или сертификаты, по которым всегда

можно получить металл. Понятно, что границы между накоплением,

инвестицией и спекуляцией четко не обозначены. Только в случае крайней

нужды накопленный металл реализуется по заведомо низкой цене, во всех

остальных случаях - с прибылью. Спрос на золото непостоянен.

Обострение международной обстановки, социально-политическая

напряженность, экономический кризис и инфляция всякий раз вызывают

повышение интереса к желтому металлу. Повышение цен на золото

инициирует его "сброс" на рынок. Существует много способов покупки, хранения и продажи металла. Он

может переходить из рук в руки, не передвигаясь из под валов банков.

Сделки оформляются мгновенно, покупатель не осматривает и не щупает

покупку. Если клиент не изымает оплаченное золото из банка, ему

выдается золотой сертификат на аллокированное или неаллкориванное

золото. В первом случае банк закрепляет за клиентом соответствующее

количество золота из своего фонда. В реальном существовании

приобретенных слитков при желании можно убедиться в подвале банка. Во

втором случае клиент получает право на золото, как вкладчик денег на

свой вклад. Это золото обезличенное и банк пускает его в оборот. Банки постоянно вводят новые формы сертификатов. Например, в Канаде по золотым вкладам золотом же выплачиваются проценты. Мелкий тезавратор хранит свои сбережения в реальном золоте -

маленьких слитках, монетах, незатейливых ювелирных изделиях. Сокровище

окутывается завесой тайны. Причин тому несколько. Не во всех странах

законодательство разрешает иметь золото "в кубышке". Драгоценный металл

позволяет уклоняться от налогов и скрывать доходы, также золото

избавляет от налогов на наследство. Свою роль играет и боязнь

ограбления. Тезавратор средней руки выбирает

монеты. Их легче хранить, продавать, меньше риска купить подделку.

Монеты могут иметь коллекционную ценность. К сожалению, золото в монете

дороже, чем в валютном слитке, но с этим приходится мириться. Поскольку

запас старых монет исчерпан, многие государства с выгодой для себя

чеканят новые, точно воспроизводящие старые монеты, либо с другим

изображением и датой выпуска. Это официальные монеты, на их

производство уходит порой до трети годовой добычи золота. На Востоке большим спросом пользуются английские соверены.

Любопытно, что монеты с профилем королей продаются дороже, чем с

профилем королев при одинаковом содержании золота в тех и других. Так

используется предрассудок здешнего населения, в соответствии с которым

женщина считается низшим существом. Умело и с большим эффектом

выпустила монету Япония. Ее посвятили 60-летию царствования императора

Хирохито в 1986 году. Мастерская пропаганда придала акту приобретения

монеты патриотический смысл и японцы платили за нее вдвое дороже

стоимости содержащегося в ней золота. Девятимиллионный тираж монеты

разошелся быстро. Лидером по чеканке золотых монет является ЮАР. В 60-х годах здесь

отчеканили новую монету - крюгерранд, объединив в этом названии имя

президента Трансвааля Крюгера и название нынешней денежной единицы ЮАР

ранда. Особенно привлекательной эту монету сделало содержание в ней

золота - ровно тройская унция (31,1 г). Цена крюгерранда лишь на

несколько процентов превышает стоимость металла, что увеличивает

интерес тезавраторов. Можно было надеяться, что крюгерранд прочно

завоюет мировой рынок, но в 1985 году ряд стран, в том числе США, ввели

против ЮАР санкции в связи с кровавыми событиями в этой стране. Для

крюгерранда рынок закрылся. Однако до того американцы уже выложили за

монеты более 10 млрд. долларов. Снял свою богатую жниву крюгерранд и в

Японии. Здесь популярными оказались монеты, содержащие 1/2, 1/4 и 1/10

тройской унции чистого золота. Пикантную привлекательность этим мелким

по содержанию монетам придавало то обстоятельство, что в Японии такие

покупки не облагаются налогами. Может возникнуть вопрос, какую цель преследовала ЮАР, продавая

крюгерранд с незначительным процентом гонорара в стоимости монеты?

Высокую прибыль составляли многомиллионные тиражи при полном отсутствии

конкуренции. Крюгерранд с малым. Содержанием золота охотно покупал

японец, не имевший достаточно средств, чтобы продемонстрировать

патриотизм императору, не богатые люди других стран. Великобритания

на чеканку монет расходовала до 50 т золота. Монетный двор Англии

выпускает несколько типов соверенов с содержанием около 7,3 г чистого

золота. Реализуются соверены через дилеров на Ближнем Востоке и в

Юго-Восточной Азии, спрос на золотые соверены в самой Англии

незначителен, что объясняется высокими налогами на золотые изделия. Почетное место среди производителей золотых монет занимает Канада.

На монете изображена национальная эмблема государства - кленовый лист и

указана масса - тройская унция чистого золота. Легко догадаться, чем

эту монету тезавраторы окрестили "кленовым листом". Она доминирует на

канадском рынке, а также в США. Номинала у "кленового листа" нет,

чем монета еще больше напоминает крюгеранд, который также без номинала.

Когда на золотых монетах монетный двор указывает номинал, к цене монеты

он не имеет никакого отношения. Чеканить золотые монеты выгодно.

Это подтверждает практика. Например, не располагая достаточными

ресурсами, Мексика и Австрия покупают золото в стандартных слитках и

делают монеты для продажи населению. Монеты, о которых шла речь, не представляют коллекционной ценности.

Монетами они считаются условно, по существу - это своеобразные слитки.

Точно также, котируются на рынке некоторые старые монеты, если запас их

большой. Это относится к французским наполеондорам, швейцарским монетам

вренели. Нередко государства подогревают коллекционный интерес,

чеканя скромными тиражами памятные или юбилейные монеты. Мастерски

организованная рекламная кампания позволяет получать за такие монеты

100-процентную прибыль. Разочарование ожидает обладателя подобной

"редкости", когда он захочет продать монету по истечении определенного

времени. Были случаи, когда нумизматам приходилось довольствоваться 25%

уплаченной цены. Чеканка монет во всех регионах монополизирована государством, однако

частные лица и фирмы многих стран мира нелегально занимаются этим

доходным бизнесом. Они копируют популярные старые и новые монеты. Такие

монеты считаются подделками, а их производство -

фальшивомонетничеством. Но здесь надо учитывать нюансы. По содержанию

золота монета может соответствовать оригиналу, так что покупатель

ничего не потеряет. Сложнее, когда подделана монета, имеющая

нумизматическую ценность, но с сохранением содержания золота в ней.

Встречается и крутое мошенничество - продаются позолоченные монеты из

неблагородных металлов. В первом случае изготовитель присваивает себе

разницу между стоимостью золота и продажной ценой монеты, во втором -

нумизматическую стоимость, в третьем - все, включая стоимость золота,

которого нет. http://finiz.ru/consumer/article1243409

А Ты Готов к КРИЗИСУ ?

Россияне начали скупать золото и избавляться от валюты. Цена золота

установила новый рекорд, превысив 1700 долларов за унцию. Как дальше

поведёт себя этот драгметалл на фоне слухов о грядущем кризисе?

Быстро

растущие цены на золото давно заставили многих россиян задуматься о

хотя бы небольшом вложении в драгметаллы. Последние сомнения их

рассеялись вчера — когда мировые фондовые рынки обрушились после

понижения суверенного кредитного рейтинга Америки. Как говорят

представители банков и инвестиционных компаний, граждане спешно

избавляются от валюты и переводят свои сбережения в золотые слитки.

—

В евро и доллар никто не верит — скупают металл, — признался начальник

отдела по операциям с драгоценными металлами одного из банков, передаёт

NewsRu.com. По средним оценкам, скачок спроса на золота составил около

10%, и это, несмотря на то, что в последнее время цены на него

стремительно повышались. С начала года стоимость драгоценного металла

выросла более чем на 20%, а вчера достигла очередного исторического

максимума, перевалив за отметку в 1700 долларов за унцию.

И хотя

эксперты сходятся во мнении, что повторения финансового кризиса не

будет, и причин для паники у россиян нет, граждане продолжают идти в

банки за золотыми слитками и монетами, надеясь таким образом либо

спасти, либо значительно приумножить свои сбережения. Но стоит ли

надеяться на дальнейший рост цен? И каковы будут последствия нынешней

ситуации на мировых рынках для отечественной экономики?

Рассказывает

Александр Осин, главный экономист УК «Финам Менеджмент»: —

Максимальная историческая цена золота достигала $835 в январе 1980 г.,

что эквивалентно сегодняшним $2400 с учетом инфляции. При этом за

последние 10 лет драгоценный металл дорожает практически непрерывно —

его стоимость увеличилась в 6 раз.

С одной стороны, золото служит

надежным средством перекрытия валютных и инфляционных рисков. С другой

стороны, поддержку ему оказывает распространенная методика работы на

рынках крупными игроками, когда они, покупая «качественные» низко

доходные активы, страхуются на случай роста инфляции покупкой

драгметаллов. Эта практика весьма активно применялась и применяется в

последнее десятилетие мировыми Центробанками.

На данный момент

цены золота с существенным опережением отражают опасения инвесторов по

поводу ускорения инфляции в мире и возможного формирования

валютно-денежного кризиса. И эти же цены — точнее, темпы их роста — уже

сами по себе провоцируют повышение инфляционных ожиданий и ухудшают, тем

самым, прогнозы прироста мирового ВВП, ослабляя антикризисную политику

разных стран. Наконец, указанный рост цен на золото ведет к разрушению

самой финансовой системы, в которой он формируется.

Рынок

накапливал золото в период европейских дебатов при финансовой поддержке

«периферийных» стран ЕС; новый импульс покупкам золота придало

длительное обсуждение американскими законодателями проблемы госдолга. Но

обе эти проблемы в итоге были решены приемлемым для рынка образом.

Взять

хотя бы решение о понижении рейтинга США агентством S&P. Оно, по

сути, отражает то, что инвесторы пересмотрели свою оценку рыночных

рисков, но эти риски, так или иначе, учитывались рынком и ранее. Так что

решение S&P всего лишь отрегулировало спрос на рынке и нивелировало

возможность появления негативных для восстановления реального сектора

финансовых и сырьевых «пузырей». Кстати, надо отметить, что перед

заявлением S&P экономика России, США и Японии начала демонстрировать

восстановление после циклического спада первого полугодия. Улучшился

инвестиционный климат в ЕС. В КНР продолжалось плавное и, по последним

данным, успешное выравнивание темпов экономического роста.

Тенденция

восстановления мировой экономики при активной поддержке регуляторов

остается актуальной, и, возможно, будет отыграна в ценах рынка в

ближайшие несколько кварталов. Первые сигналы, свидетельствующие о том,

что такие процессы способны проявить себя уже в ближайшие недели, — это

реакция рынка на сегодняшние решения ФРС и показатели американской макроэкономической статистики (в частности, розничных продаж), выходящие

во второй половине недели. Возможно, рынок позитивно отыграет эту

информацию.

При отсутствии новых информационных шоков,

восстановление цен на активы с высокими рисками в ближайшие недели,

возможно, продолжится. Если ситуация будет развиваться именно таким

образом, спрос на активы, дающие более высокий доход, чем

«качественные», «безрисковые» (в том числе золото), окажется на рынке

доминирующим. Поэтому в ближайшие месяцы цены на золото должны

стабилизироваться и оставаться в диапазоне $1500 - $1700 за унцию.

В

среднесрочном периоде, то есть в ближайшие годы, рост цен золота

продолжится и, возможно, будет периодически опережать инфляцию,

поскольку сохранится актуальность таких вложений с целью снижения

мировых валютных и инвестиционных рисков.

Антонина Михайлова

http://www.aif.ru/money/article/45065

|